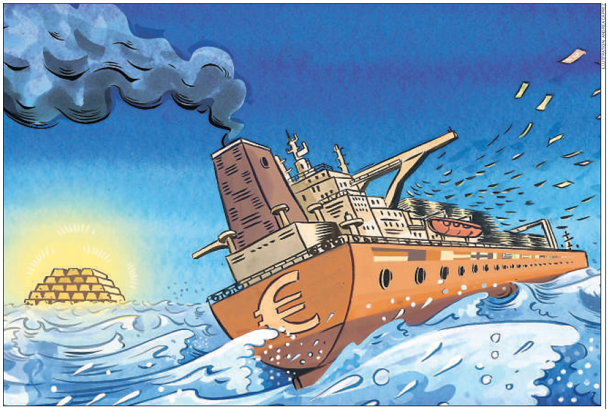

Industrieländer stecken in schwerster Krise seit 80 Jahren

NZZ am Sonntag: Angst der Anleger, ungelöste Schuldenkrise und Rezessionsgefahr dominieren am Jahresende die Schlagzeilen. Wie sehen Sie 2012?

André Kistler: 2012 wird ein hoch spannendes und dramatisches Jahr. Krise heisst gleichzeitig auch Bereinigung und Chance. Dem stagnierenden Westen stehen riesige Schwellenländer mit einer rasch aufstrebenden Mittelschicht gegenüber.

Pirmin Hotz: Die Schwankungen an den Finanzmärkten werden in einem Umfeld grosser Verunsicherung hoch bleiben. Weil das Vertrauen zwischen den Banken einerseits und den hoch verschuldeten Staaten andererseits weiter erodiert, wird eine verstärkte Flucht in Sachwerte wie Aktien und Immobilien stattfinden. Aufgrund der grassierenden Risikoaversion der Anleger eröffnet sich ein erhebliches Erholungspotenzial für Aktien. Mit Zinspapieren werden Anleger über Inflation auf realer Basis hingegen faktisch zwangsenteignet.

Untergangspropheten und Schwarzmaler beherrschen die Meinungsszene. Befassen Sie sich auch mit einem Worst-Case-Szenario?

Hotz: Natürlich befassen wir uns auch mit apokalyptischen Krisenszenarien. Dabei lehrt uns die Geschichte eindrücklich, dass Realwerte wie Aktien von erstklassigen Unternehmen in grossen Depressionen und auch in Kriegen die höchste Sicherheit bieten. Staatsobligationen werden in solchen Horrorszenarien wertlos beziehungsweise weginflationiert.

Kistler: Vermögen investieren bedeutet kapitale Fehler vermeiden. Wertpapierdepots müssen immer auch gegen negative Überraschungen abgesichert sein. Am Ende einer Hausse orten wir jeweils die grössten Verlustrisiken. Mit einer Korrektur von 30% des Swiss-Performance-Indexes gegenüber dem Höchststand von 2007 ist ein guter Teil eines möglichen Worst-Case-Szenarios bereits in den Kursen enthalten.

Solange die Märkte vor allem von politischen Ereignissen getrieben werden, kehrt doch das Vertrauen der Anleger nicht zurück.

Kistler: Ja, leider ist weder die technische noch die politische Lösung der EU-Krise absehbar. Anstatt den dringend notwendigen Strukturwandel einzuleiten, negieren Europas politische Führer die Ursachen der Krise. Es wäre eine breite Privatisierung von Staatseigentum sowie die drastische Senkung von Staats- und Steuer-quoten sowie ein Abbau von Regulierungen vonnöten.

Hotz: Die am stärksten verschuldeten Staaten werden trotz intensiven Sparanstrengungen nicht in der Lage sein, ihre Schulden abzutragen. Politiker zögern, diese Wahrheit zu verkünden, und befürchten Kettenreaktionen. Nichts ist schädlicher für die Märkte als Unsicherheit. Marode Staatspapiere müssen abgeschrieben werden, um die Staatshaushalte zu sanieren. Investoren, die über lange Jahre von höheren Zinsen in diesen Ländern profitiert haben, müssen die Zeche im Sinne der Eigenverantwortung selbst bezahlen. Dies wird, nach einem ersten Schock, von den Marktteilnehmern als Befreiung empfunden.

Anleger suchen derzeit vor allem Sicherheit – wo gibt es die denn?

Hotz: Viele Anleger haben ein eigenartiges Risikoverhalten. Sie flüchten aus soliden, attraktiv bewerteten Aktien und kaufen wie wild amerikanische Schuldpapiere – trotz deren Herabstufung. Das ist absurd. Aktien, Immobilien an guten Lagen und in eingeschränktem Masse auch Rohstoffe bieten die höchste Sicherheit in grossen Krisen.

Kistler: Leider geht zu oft vergessen, dass wir zugleich in zwei ganz unterschiedlichen Welten leben. Einerseits stecken die alten Industrieländer in ihrer schwersten Krise seit 80 Jahren. Andererseits finden wir relativ nachhaltige Sicherheit in der globalen, agilen und leistungswilligen Unternehmenswelt. Diese befindet sich in einer hervorragenden Verfassung und verfügt über eine historisch einmalige Bilanzqualität.

Sie hatten beide letztes Jahr Aktien empfohlen und lagen falsch. Was lief anders als erwartet?

Kistler: Aufgrund der tiefen Zinsen rechneten wir in der Tat mit einer Verteuerung der bescheidenen Aktienbewertungen. Nun sind aber die Unternehmen an der Börse noch günstiger geworden, was den langfristigen Investor nicht unglücklich machen sollte. Aber Sie haben recht, einjährige Aktienprognosen sind vor allem Glücksache.

Hotz: Die Risikoaversion der Anleger ist im Zuge der Schuldenkrise enorm gestiegen. Zusätzlich sind viele Investoren nach mehreren Krisen innerhalb eines Jahrzehnts ziemlich zermürbt und haben sich von Aktienanlagen verabschiedet. Menschlich ist das nachvollziehbar, sachlich hingegen nicht. Abgesehen von der Finanzindustrie sind die Unternehmensergebnisse überwiegend erfreulich, die Dividendenausschüttungen attraktiv und die Bewertungen der Aktien sehr moderat. Auf längere Sicht werden Aktionäre wieder Freunde haben.

Für 2012 setzen viele Experten auf erstklassige Qualitätsaktien mit guter Dividende. Sie auch?

Kistler: Wir fokussieren unsere Depots auf eine sehr breite Diversifikation und erstklassige globale Unternehmen.

Hotz: Und wir fokussieren seit je auf Aktien mit herausragender Qualität und attraktiver Dividende – sie beträgt heute nicht selten über 3 oder 4%. Das ist auch in diesem Jahr nicht anders. Banken hingegen müssen ihre Anlagepolitik viel stärker den Modeströmungen anpassen und springen nun auch auf diesen Zug auf.

Auffallend, dass vor allem Aktien von grossen, global tätigen Unternehmen favorisiert werden und weniger kleinere Firmen. Was ist Ihre Aktienstrategie?

Hotz: Kleinkapitalisierte Firmen hatten letztes Jahr überdurchschnittliche Werteinbussen zu verzeichnen. Viele dieser mittelständischen Unternehmen sind ausserordentlich erfolgreich und teilweise stark unterbewertet, was auch auf die fehlende Marktliquidität zurückzuführen ist. Wir werden in diesem Segment selektiv Zukäufe tätigen. Rund 10 bis 15% unserer Aktienanlagen investieren wir in ausgewählte schweizerische Nischenanbieter im Bereich der mittelgrossen Unternehmen.

Kistler: Wir halten den Aktienanteil auf Zielgrösse. Wer nur versucht, die Risiken zu minimieren, läuft Gefahr, markante Anstiege zu verpassen. Für uns sind drei Dinge bei Aktien entscheidend: nachhaltige Gewinn-Qualität, erstklassige Bilanz und möglichst hoher Umsatzanteil ausserhalb der EU. Die Unternehmensgrösse ist dagegen unwichtig.

«Dem stagnierenden Westen stehen riesige Schwellenländer mit aufstrebender Mittelschicht gegenüber.»

2011 war für Schweizer Investoren ausser mit Gold vor allem mit Obligationen Geld zu verdienen. Hat Sie die Bond-Hausse überrascht?

Kistler: Nein. Als eines der ganz wenigen Finanzhäuser prognostizierten wir den Zinstrend 2011 richtig. Besonders erfreulich ist, dass aufgrund der korrekt gedeuteten ökonomischen Trends unsere konservativen Depots von Pensionskassen am stärksten davon profitierten.

Hotz: Angesichts der gewaltigen Flutung der Märkte mit Liquidität durch die Notenbanken hat uns das markante Abgleiten der Zinssätze überrascht. Wir haben deshalb bei den Obligationen Performance liegen gelassen. Wir waren zu konservativ. Durch das konsequente Halten ausschliesslich erstklassiger Obligationen konnten wir andererseits Bonitätsrisiken beziehungsweise Zahlungsausfälle vermeiden.

2012 wird doch kaum wieder ein gutes Jahr für Obligationen.

Hotz: Aufgrund der historisch einmalig tiefen Zinsen sind die Chancen bei Festverzinslichen praktisch inexistent geworden. Anstelle einer hohen Liquiditätshaltung dienen Obligationen mit hoher Schuldnerqualität vor allem der optimalen Diversifikation.

Kistler: Die Entschuldung rückt die Welt in eine klar deflationäre, wachstumsschwache Phase. In den nächsten Jahren werden sichere Erträge zu einem immer selteneren Gut. Somit ist eine starke Gewichtung von erstklassigen Unternehmensanleihen in einem ausgewogenen Depot unentbehrlich. In den wertstabilen Währungen kanad. Dollar, Singapur-Dollar, Schwedenkrone und US-Dollar halten wir auch Laufzeiten von bis zu 30 Jahren und sichern uns so sehr attraktive, nachhaltige Realrenditen.

«Uns ist kein Anlagestil bekannt, der bessere Resultate erzielt als der Buy-and-Hold-Ansatz von Warren Buffett.»

Was haben Schweizer Kunden mit einem gemischten Depot (35 bis 50% Aktien) netto nach Kosten 2011 verdient?

Kistler: Die durchschnittlichen Werteinbussen betrugen für diese Kategorie 1 bis 5%. Ausschlaggebend sind jedoch mehrjährige Zeiträume. So betrug die entsprechende Netto Wertsteigerung seit Anfang 2005 bis heute ansehnliche 38%.

Hotz: Die Durchschnittsrendite dieser Kunden mit gemischten Portfolios lag im abgelaufenen Jahr auf der Nulllinie. Auf längere Frist sind unsere Depots recht positiv.

Etliche Anlageexperten raten zu einer Abkehr von Kaufen und Halten, während Sie einen eher langfristig ausgerichteten Anlagestil propagieren. Halten Sie nach wie vor daran fest?

Hotz: Aufgrund der Tatsache, dass in den letzten zehn Jahren kein positiver Aktien-Trend zu verzeichnen war, ziehen immer mehr Anleger den Schluss, dass aktives Trading das richtige Rezept für die Zukunft sein werde. Das ist ein fataler Trugschluss. Kurz- und mittelfristige Börsenschwankungen sind nicht prognostizierbar. Ich kenne keinen Vermögensverwalter, der mit einer aktivistischen Anlagephilosophie für seine Kunden nachhaltig erfolgreich ist. Hingegen kenne ich viele, die damit ihren eigenen Reichtum gemehrt haben.

Kistler: Kaufen und Halten wird fälschlicherweise oft mit Untätigkeit verwechselt. Uns ist kein Anlagestil bekannt, welcher bessere Resultate erzielt als der aktive Buy-and-Hold-Ansatz von Warren Buffett.

Sehen Sie hierzulande Inflation?

Kistler: Spätestens bei einer möglichen Pleite eines EU-Landes würde der Euro weiter einbrechen und zumindest die importierte Inflation verstärken. Durch die Anbindung des Schweizerfrankens droht der Schweiz eine nicht zu unterschätzende volkswirtschaftliche Gefahr. Die SNB wäre gut beraten, die Untergrenze inskünftig um die Teuerungsdifferenzen zu adjustieren.

Hotz: Inflation ist zumindest in der Schweiz kurzfristig kein Thema. Auf Sicht von zwei bis drei Jahren erwarten wir aber auch in der Schweiz wieder steigende Inflationsraten.

Interview: Fritz Pfiffner

PRIMIN HOTZ

ist Gründer der Dr. Pirmin Hotz Vermögensverwaltungen in Baar. Die Firma hat 12 Mitarbeiter und betreut Private und Pensionskassen. Bei Hotz stiegen die verwalteten Vermögen um 12%.

ANDRE KISTLER

ist Mitbegründer der Albin Kistler AG in Zürich, die 26 Mitarbeiter hat.

- Diversifikation

- Antizyklisch

- Prognosefähigkeit

- Langfristig