«Die Strategie durchziehen»

Aus Aktien auszusteigen oder nur schon den Aktienanteil im Portfolio zu verringern, ist für ihn keine Option. Wer meine, er könne jetzt aussteigen und nachher zu tieferen Kursen wieder einsteigen, unterliege einer Illusion. «Das funktioniert nie», weiss Hotz. Es gebe vielleicht Anleger, denen es gelinge, rechtzeitig zu verkaufen. Aber dann würden sie aus Angst zu lange mit dem Wiedereinstieg warten. Die Standardfloskel in solchen Fällen sei: «Wir warten ab, bis sich das Bild aufhellt» – und in der Zwischenzeit steigen die Kurse wieder. Für den Vermögensverwalter aus Baar ist klar, dass Aktien die langfristig attraktivste und in grossen Krisen sogar sicherste Anlageklasse sind. Sein Argument: Einzelne Unternehmen können pleitegehen. Aber ein gut diversifiziertes Aktienportfolio wird selbst in der schlimmsten Krise nicht wertlos. Solch eine Wertbeständigkeit können Anleihen nicht vorweisen. Wie die Geschichte zeigt, muss ein Obligationär gewärtigen, dass das investierte Geld oder ein Teil davon durch einen Schuldenschnitt vernichtet wird oder dass die Schulden monetarisiert, sprich: weginflationiert, werden.

«Den AKTIENANTEIL im Portfolio wegen der schlechten Stimmung an der Börse zu senken, ist keine Option.»

Bei der Aktienwahl geht die Firma Dr. Pirmin Hotz Vermögensverwaltungen, einer der fünf grössten unabhängigen Vermögensverwalter in der Schweiz, einfach vor. Sie beschränkt sich auf jeweils 30 bis 35 Aktien von grossen Weltmarktführern, durch die man indirekt auch in die Schwellenländer investiert ist. Ergänzt wird das Portfolio durch fünf bis sieben kleine Schweizer Werte wie jene des Nahrungsmittelherstellers Hügli, der Mischkonzerne Conzzeta und Dätwyler oder des Warenhauses Loeb, das ein starkes Immobilienportefeuille besitzt. Gemieden werden die undurchschaubaren Banken und Versicherungen – eine Ausnahme von dieser Regel betrifft die Titel von Zurich Financial Services. Generell hält Hotz Aktien zurzeit für günstig bewertet, gemessen an den Kurs-Gewinn-Verhältnissen oder an den Dividendenrenditen. Er weist auch darauf hin, dass die Risikoprämie, die Differenz zwischen den erwarteten Aktienrenditen und der Verzinsung von als risikolos angesehenen Anleihen, noch nie so gross war wie heute – ein weiteres Argument für Aktien. In den Zinsmärkten sieht Hotz Blasen. Auf Anleihen will er dennoch nicht verzichten. Zum einen sei nicht auszuschliessen, dass die Zinsen noch lange tief und die Anleihenkurse hoch bleiben würden.

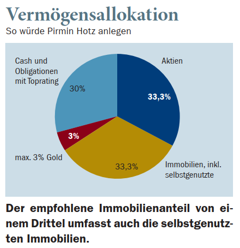

Zum anderen sei auch hier der Grundsatz der Diversifikation anzuwenden: Es empfehle sich, neben Cash zwei- bis dreijährige Staats- und Unternehmensanleihen mit einem Top-Rating zu halten. Von Gold hält Hotz wenig, da es kein produktives Kapital sei und keinen Zins biete. Als Versicherung sei ein Goldanteil von maximal drei Prozent am Gesamtvermögen jedoch sinnvoll. Hingegen meidet er alternative Anlagen wie Hedge Funds oder Strukturierte Produkte wie die beliebten Barrier Reverse Convertibles konsequent. Solche teuren Produkte nützen seiner Ansicht nach nur den Anbietern. Nur einfache Indexfonds (ETF) könnten für Anleger mit geringem investierbaren Vermögen nützlich sein, um besser zu diversifizieren.

Unabhängigkeit von Banken schreibt Hotz gross. Er rät den Kunden darum, so wenige Schulden wie möglich zu machen. Und nochmals predigt er: «Man darf die Anlagestrategie nicht wegen der schlechten Stimmung an der Börse über den Haufen werfen.» Wer sein Portfolio wegen Marktveränderungen immer wieder umgestalte, müsse im Prinzip über hellseherische Fähigkeiten verfügen, meint Hotz. «Aber werden wir einmal ehrlich: Finanzexperten überschätzen ihre Prognosefähigkeiten systematisch.» (kae)

27. Oktober 2011

PRIMIN HOTZ

ist Gründer der Dr. Pirmin Hotz Vermögensverwaltungen in Baar. Die Firma hat 12 Mitarbeiter und betreut Private und Pensionskassen. Bei Hotz stiegen die verwalteten Vermögen um 12%.

- Alternative Anlagen

- Prognosefähigkeit

- Langfristig

- Timing