Weshalb Alternative Anlagen keine Anlagealternative sind

Das klassische Mischportfolio aus Aktien und Anleihen – die frühere «Allzweckwaffe» vieler Investoren – wird von zwei Seiten angegriffen: Zum einen gibt es Anleger, die bezüglich Aktien als Renditetreiber skeptisch sind, weil in den letzten zwei Jahrzehnten mit dem Platzen der Dotcom-Bubble und der Finanzkrise zwei historische Markteinbrüche erduldet werden mussten und jüngst die Corona-Krise die Nerven auch wieder belastet. Zum anderen ist offenkundig, dass Anleihen von guter Qualität hinsichtlich Rendite ein Totalausfall sind. Wer heute Franken-Anleihen für 10 Jahre kauft, hat eine Rendite von um die null Prozent!

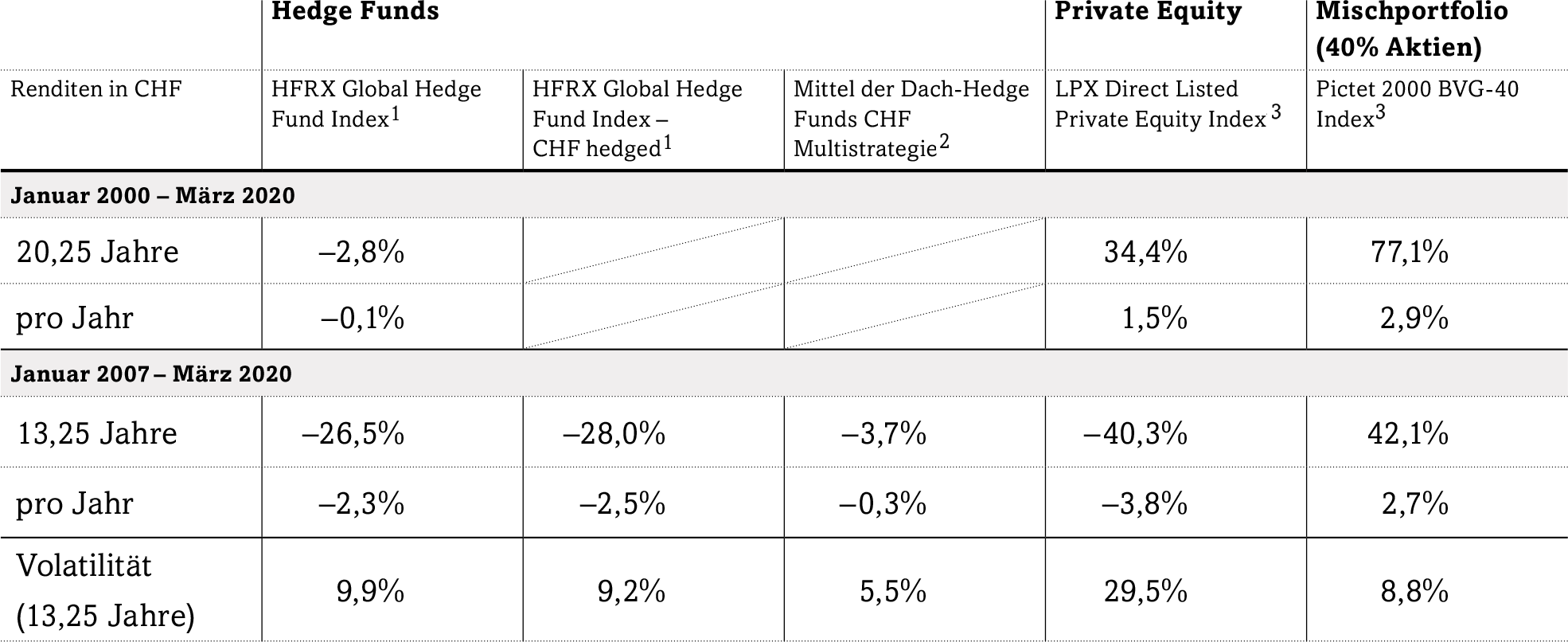

Ersatz ist gesucht. Viele fanden und finden ihn bei Alternativen Anlagen. Deshalb soll kritisch hinterfragt werden, ob die beiden angeführten Kritikpunkte durch den Einsatz von Alternativen Anlagen abgewendet werden können. Dazu werden die verfügbaren und nachvollziehbaren Daten über rund 20 Jahre für Hedge Funds und Private Equity verwendet; für Infrastruktur und andere Anlagen sind keine Daten über diesen Zeitraum in hinreichender Qualität öffentlich verfügbar. Für die Hedge Funds wird einerseits der breite HFRX Global Hedge Funds Index – unhedged und in Franken abgesichert – verwendet und andererseits das Mittel aller in der NZZ rapportierten und in Franken geführten Dach-Hedge Funds. Für Private Equity findet der LPX Index Verwendung. Als Vergleich dient ein klassisches Mischportfolio mit 40% Aktienanteil, abgebildet durch den bekannten Pictet BVG-40 Index. Zur langfristigen Beurteilung werden bewusst zwei für alle Anlagen sehr herausforderungsreiche Perioden gewählt: Erstens von Anfang Januar 2000 bis Ende März 2020 (20.25 Jahre), so ist der Start direkt vor dem Platzen der Dotcom-Bubble und die Finanzkrise sowie der Corona-Einbruch sind enthalten. Zweitens von Anfang Januar 2007 bis Ende März 2020 (13.25 Jahre), so ist der Start direkt vor der Finanzkrise und der Corona-Einbruch ist ebenfalls enthalten.

Hedge Funds wurden oft als bessere Alternative zu Mischmandaten angepriesen. Über zwei Jahrzehnte ist die Faktenlage ernüchternd: Während das klassische Mischportfolio den Wert um 77,1% steigern konnte, verlor man mit Hedge Funds -2,8% (vgl. Tabelle). Mit Private Equity hat man mit 34.4% weniger als die Hälfte von dem gewonnen, was mit einem Mischmandat erzielt worden ist – und dies, obschon man mit dem ganzen Portfolio massiv grössere Aktienrisiken getragen hat. Das ist ein miserables Rendite-Risiko-Verhältnis. Das wird auch durch die zweite Periode von rund 13 Jahren bestätigt. Man verlor mit Private Equity -40,3%, während das Mischportfolio 42,1% zugelegt hat. Die Schwankungen gemessen als Volatilität waren aber bei Private Equity über dreimal so gross wie beim besseren Mischportfolio! Auch die Hedge Funds gemessen anhand des HFRX Index hatten eine höhere Volatilität als das Mischportfolio und verloren -26,5% an Wert. Das Portfolio aus allen Schweizer Dach-Hedge Funds war zwar weniger schlecht, verlor aber auch -3,7% an Wert und beinhaltet die Corona-Einbusse noch nicht. Würde man zusätzlich die Kosten für die Umsetzung einbeziehen, würde sich das schon schlechte Bild der Alternativen Anlagen weiter verschlechtern, weil deren Kosten massiv höher sind als bei klassischen Anlagekategorien.

Offenkundig sind aus Investorensicht Alternative Anlagen keine Anlagealternative: Während das klassische Mischportfolio über die äusserst schwierige und bewusst gewählte Periode mit Start unmittelbar vor Ausbruch der Finanzkrise und Messende direkt nach einer Korrektur dennoch jährlich im Mittel 2,7% zulegen konnte – bei einem Messbeginn zwei Jahre später, also Anfang 2009, wäre die Rendite mit 4,8% pro Jahr signifikant höher –, vernichtete man Substanz mit den Alternativen Anlagen. Selbst der Hedge Fund Magier Mark Spitznagel meinte in einem Interview mit der NZZ am 15. April 2020:

«Ich kann überhaupt nicht verstehen, wieso jemand undifferenziert in diese Vehikel investiert. Viele Hedge Funds kosten die Investoren nur Wohlstand».

Interessant ist zudem der Vergleich der Hedge Fund Indizes, der zeigt, dass langfristig eine Währungsabsicherung kostet. In der Periode seit 2007 haben fast alle Währungen zum Franken zu einer deutlichen Schwäche geneigt; eine Absicherung dieser Fremdwährungen wäre also auf den ersten Blick zweckmässig gewesen. Selbst in diesem Umfeld hat die Währungsabsicherung nicht geholfen, sie führte im Gegenteil zu Kosten von -0.2% pro Jahr. Einzig konnte dadurch die Volatilität geringfügig verbessert werden.

Zu den verwendeten Daten können zwei scheinbare Kritikpunkte angeführt werden: Oft wird behauptet, dass nicht kotiertes Private Equity massiv besser sei als börsennotierte Unternehmen, die in Private Equity investieren. Demzufolge sei der LPX Index nicht repräsentativ. Sicher gibt es einzelne erfolgreiche Private Equity Boutiquen. Es geht aber um die Beurteilung des breiten Marktes. Völlig unplausibel ist, weshalb die Private Equity Branche die beobachtbaren Aushängeschilder in Form der kotierten Gefässe systematisch massiv schlechter führen sollte als der nicht öffentlich beobachtbare Rest. Bei den Hedge Funds könnte man anführen, dass die Indizes willkürlich ausgewählt seien. Dem gilt entgegen zu halten, dass andere, breite Indizes, die analysiert wurden, das Bild durchs Band bestätigen.

Was ist die Quintessenz? Auf teure Alternative Anlagen sollte man verzichten. Diese reduzieren weder das Risiko noch verbessern sie die Rendite. Im Gegenteil. Der Goldstandard bei Investitionen sind nach wie vor die klassischen Anlagen: diversifizierte Aktien und Anleihen guter Qualität sowie die daraus resultierenden Mischportfolios. Die Aktien dienen langfristig als Renditequelle, die Anleihen als Stabilisator. Wer bei den Anleihen aufgrund der tiefen Rendite auf Alternative Anlagen auszuweichen gedenkt, muss sich angesichts der präsentierten Fakten fragen, ob nichts verdienen nicht doch besser ist, als im Nachhinein mit einem grossen Verlust dazustehen.

DR. THOMAS HAUSER

Geschäftsführender Partner der Dr. Pirmin Hotz Vermögensverwaltungen AG in der Schweiz.

- Alternative Anlagen

- Diversifikation

- Direktanlagen und Transparenz

- Verkaufsdruck

- Hedgefundresearch.com

- NZZ Fondsbeilagen jeweils im Januar der vergangenen Jahre (Daten bis 31.12.2019)

- Bloomberg