Was macht eine Aktie zum schweizerischen Titel?

Nach der strengen Logik des indexierten Investierens dürfte die Schweiz in einem Aktienportfolio nur mit ihrem Anteil an der Börsenkapitalisierung eines breiten Weltindex vertreten sein. Demnach hätten Schweizer Valoren ein Gewicht von 3 bis 4%. In den Aktienportfolios von Schweizer Pensionskassen sind lokale Titel gemäss dem von der Credit Suisse berechneten Pensionskassenindex jedoch mit 44% vertreten. Wenn der Anteil des Heimmarktes im Portfolio (zu) hoch ist, handelt es sich um den sogenannten Home Bias. Er ist, wie eine Studie der Universität Basel belegt, mit über 80% in vielen privaten Portfolios noch viel ausgeprägter.

Sind Schweizer Anleger mit dem markanten Anteil von heimischen Aktien auf dem Holzweg, oder gibt es dafür nachvollziehbare Gründe? Zunächst gilt es zu definieren, was ein Schweizer Titel ist. Während etwa Nestlé gemeinhin als typischer Schweizer Grosskonzern betrachtet wird, drängen in jüngster Zeit Unternehmen wie Transocean oder Weatherford an die Schweizer Börse. Viele Investoren betrachten dies mit einer gewissen Skepsis.

Swissness-Kriterien

Für die Beurteilung der Swissness einer Aktie gibt es verschiedene Kriterien. Das naheliegendste ist der rechtliche Sitz der Gesellschaft. So haben beispielsweise Transocean und Weatherford zwar den Steuersitz in der Schweiz, beschäftigen hier aber nur einen marginalen Teil ihrer Angestellten. Banken verwenden zur Klassifizierung meist ein zweites Kriterium, dasjenige der Hauptkotierung: Xstrata hat den Steuersitz in der Schweiz und ist hier kotiert, hat jedoch die Hauptkotierung in Grossbritannien und wäre nach dieser Logik kein Schweizer Unternehmen. Das dritte Kriterium ist der Ort der Wertschöpfung. Wo kommt der Umsatz einer Gesellschaft her? Trotz Sitz in Vevey macht Nestlé 98% des Umsatzes im Ausland und wäre demnach kein typisch schweizerisches Unternehmen. Wieso gilt Nestlé trotzdem als schweizerisch?

Da kommt das aus Investorensicht relevante vierte Kriterium ins Spiel: die Unternehmenskultur. Der Anleger möchte mit einer Schweizer Aktie schweizerische Governance, Zuverlässigkeit, Genauigkeit und Organisationstalent. Deshalb muss nicht nur der rechtliche Sitz, sondern auch ein relevanter Anteil der Führungsorganisation in der Schweiz angesiedelt sein. Letzteres ist sowohl beim SMI-Titel Transocean als auch beim SMI-Aspiranten Weatherford bisher nicht gegeben, weshalb viele Anleger diese Papiere nicht als schweizerisch akzeptieren. Die Börse täte daher gut dran, die Bedingungen für die Aufnahme in den SMI im Sinne des vierten Kriteriums zu prüfen, damit der Schweizer Leitindex wirklich auch typisch schweizerische Unternehmen repräsentiert.

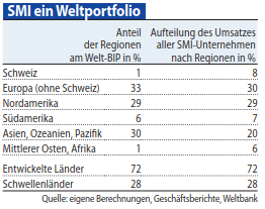

Was sind nun Gründe für den Schweizer Home Bias? Erstens sind Schweizer Unternehmen aufgrund der beschränkten Grösse des Binnenmarktes sehr exportorientiert. Somit stellt ein Portfolio aus Schweizer Aktien hinsichtlich der Umsatzanteile ein Weltportfolio dar, das die zuvor beschriebenen Organisationseigenschaften bietet. Interessant ist besonders, dass bei einem SMI-Portfolio gegen 30% des Umsatzes aus Schwellenländern stammen (vgl. Tabelle). Auf diese Weise partizipiert der Anleger an der Dynamik der aufstrebenden Länder, ohne dass er die grösseren politischen Risiken eines Direktengagements tragen muss.

Zweitens spielt aus Schweizer Sicht die Währung in der kurzen Frist eine Rolle. In Krisen neigt der Franken traditionell zur Stärke. Das führt dazu, dass der Schweizer Investor mit ausländischen Aktien doppelt verliert: einerseits aufgrund der krisenbedingten Aktienmarktreaktion (das gilt auch für inländische Titel), andererseits mindert der Währungseffekt die in Franken gemessene Rendite ausländischer Aktien. Somit wirken Schweizer Titel in Krisen in einem nicht währungsgesicherten Aktienportfolio tendenziell risikodämpfend. Das dürfte auch dadurch verstärkt werden, dass einige Konzerne Teile des Währungsrisikos von im Ausland erzielten Umsatzanteilen absichern.

Drittens ist oft das Argument von Informationsdefiziten punkto Auslandanlagen zu hören. Viele Investoren glauben, über Nestlé mehr zu wissen als zum Beispiel über Kraft Foods. In liquiden und effizienten Märkten ist dies ein Trugschluss; angesichts der heutigen technischen Informationsmöglichkeiten dürfte es sich dabei eher um einen subjektiven, psychologischen Wohlfühleffekt handeln.

Warum diversifizieren?

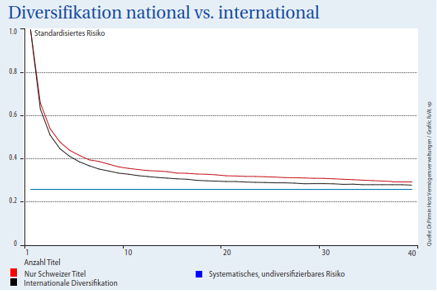

Die zwei objektiven Gründe für einen gewissen Schweizer Home Bias dürfen jedoch keinesfalls als Absage an eine erwiesenermassen sinnvolle internationale Diversifikation (vgl. Grafik) oder als Einladung zum Eingehen von Klumpenrisiken im Heimmarkt verstanden werden. Eine präzise und stets gültige Quantifizierung des optimalen Anteils an Schweizer Titeln ist unmöglich. Es kann jedoch ein zweckmässiger Bereich abgesteckt werden: Unter ein Drittel sollte der Anteil Schweizer Aktien in einem nicht währungsgesicherten Portfolio nicht sinken, wenn die zuvor beschriebenen Effekte wirken sollen. Deutlich mehr als die Hälfte sollte aber auch nicht im Heimmarkt investiert werden, weil sonst der Effekt der internationalen Diversifikation nicht mehr greifen kann. Bestätigt wird dies durch die Berechnung des risikominimalen Mix aus in- (SPI) und ausländischen Aktien (MSCI Welt ex Schweiz in Franken) mit Daten der letzten knapp 24 Jahre. Der Anteil Schweizer Valoren beträgt im Mittel 52% und schwankt zwischen 38 und 61%.

Als Faustregel ist ein Home Bias von einem Drittel bis zu rund der Hälfte zweckmässig, wenn es sich um Aktien von Unternehmen mit internationaler Ausrichtung handelt. Insofern ist das eingangs erwähnte – notabene aktive – Anlageverhalten der Pensionskassen mit einem Anteil von 44% nachvollziehbar. Weil sie damit ein sinnvoll diversifiziertes Weltportfolio halten, ist es unnötig, dem Trend nachzueifern, vermehrt direkt in Emerging Markets zu investieren. Privatanleger mit sehr hohem Engagement im Heimmarkt sollten jedoch über die Bücher gehen und besser international diversifizieren.

THOMAS HAUSER

Geschäftsführender Partner der Dr. Pirmin Hotz Vermögensverwaltungen AG in der Schweiz.

- Aktive vs Passiv

- Diversifikation

- Prognosefähigkeit

- Langfristig